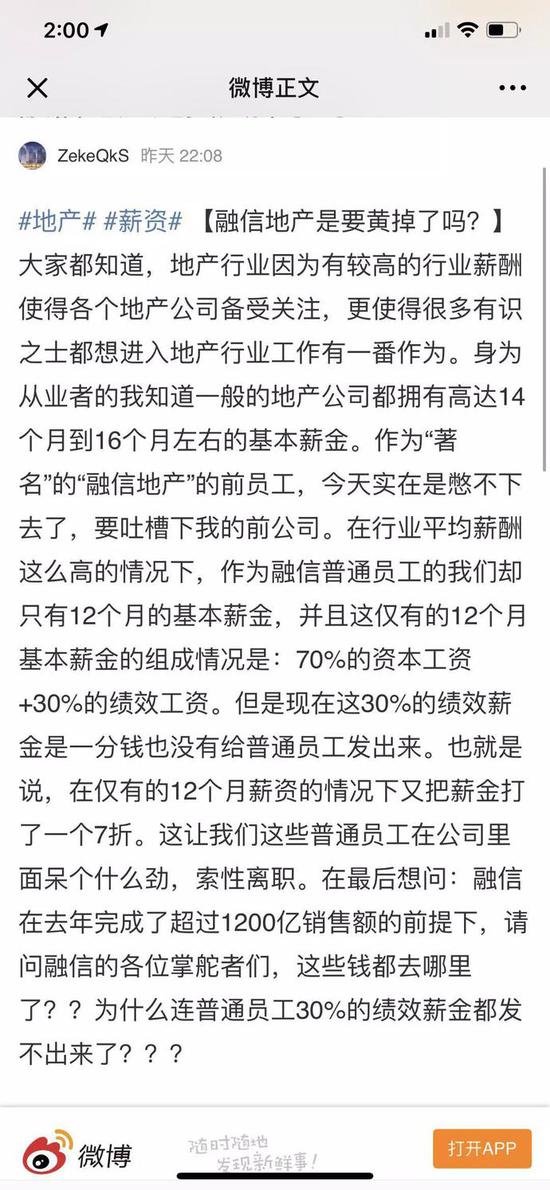

昨日,有疑似融信员工的微博账号发布消息,称融信中国普通员工去年仅拿到工资的70%,超3成的绩效工资不知所踪。对于刚刚在2018年实现150%业绩增长,达成1200亿元销售额目标的融信中国,不禁令人唏嘘不已。

完成了目标,却拿不到绩效?这不禁让人疑问,融信到底是真完成了1200亿元?还是仅账面完成了……

步子迈得太大,会扯着蛋——《让子弹飞》

作为闽系房企中的新晋代表,于2016年在联交所挂牌上市的融信中国一直以高速增长呈现在投资者面前。

根据披露,2018年全年,融信中国总合约销售额约为1218.84亿元,同比增长142.63%;2017年全年实现合约销售额502亿元,同比增长约104%;2016年,这一数据为246亿元;2015年这一数据为119亿元。从这组数据可以看出,融信中国每年都以超100%的增速跨步增长,从百亿到千亿仅用了三年时间。

“酒要一口一口地喝,路要一步一步走,步子迈得太大,会扯着蛋。”电影《让子弹飞》中,葛大爷的这句经典台词对于融信而言在合适不过了。

一面是业绩的几何倍的增长,一面是从闽到沪的核心转移。看似表面光鲜,内部承压的痛苦只有融信自己知道。

承压:负债率高企?“地王”没那么光鲜

刚刚上市的那一年,融信在上海可谓无比疯狂。经过426轮举牌?,融信集团以110.1亿元的总价击败其他16家房企拿下N070202单元332-01-A、333-01-A地块,溢价率高达139%?。

史上单价最高地王给融信中国带来极高曝光率,同时也引发了业界的一些担忧。如此激进的融信凭什么?

先看个小榜单,《投资时报》携手标点财经研究院联袂推出的《中国房企缺钱报告·2018》显示,在资产规模千亿以上的港股内房企中,作为“静安地王”的融信,2017年(也就是竞得“地王”后的首个财年)净负债率大幅上升至159%,高居第5位;短期负债与货币资金的比值为1.18,排在榜单第8位。

根据已披露数据,2018年上半年,融信中国新增权益拿地支出74亿元,同比下降49%。在主动放缓拿地节奏的同时,融信中国也在提升合作项目的比例,以此减少资金压力。

负债率的问题却一直挥之不去。据融信中国2018年中报显示,截至2018年6月30日,公司短期负债为210.54亿元,几乎与2017年全年短期债务218.84亿元持平,长期债务为455.72亿元,也几乎与2017年全年的476.1亿元持平。另外值得注意的是,融信的负债总额约为1532亿元,已经超过2017年公司全年的1394.35亿元的负债总额。

融信近几年负债率占总资产百分比也在逐年上涨,2016年年报时,公司的负债总额占总资产的比例为76.66%,到了2017年年报期时已经达到81.93%,到了2018年中报期时,公司的负债总额已经占到了总资产的82.24%。

存货方面,融信中国的存货在2018年中报期时已经达到了1138.12亿元,比2017年全年的1003.77亿元还要高。

从融信的流动比率和速动比率来看,两项数据都较低。据2018年的中报数据显示,融信中国的流动比率为1.58,速动比率为0.49。有业内人士表示,流动负债主要有短期借款、应付票据、应付账款、应付职工薪酬、应交税费、应付利息等,还有一年内到期的非流动付债,流动比率超过2,即考虑存货能够变现的话短期偿债是没有问题的,但公司的流动比率为1.58。另外,如果公司速动比率太低,说明资产的流动性很低。分析认为,如果不把存货变现的话,没有其他的资金来源,那么大概率有80%的债务无法偿还,资金压力是非常大的。

续命:发新债还旧债,保命不惜本

除了负债,融资也是所有房企都要面对的重要问题。去年下半年以来,房企频繁融资,主要是前期过度投资对资金需求有所上涨。据Wind最新统计数据显示,2018年全年房地产行业共发行了802只债券,规模高达6807.4亿元。

自去年下半年开始,房企逐步迎来偿债高峰期,业内人士指出,近期房企融资力度加大多用于“借新债还旧债”。2019年1月,房企公布的融资计划已超过70起,总金额超过1600亿元。但密集发债并不意味着“融资难”局面已破局。

而今年春节刚过,融信中国便发布了《拟发新票据以交换2021年到期未偿付旧票据》的公告,恰与上述业内人士所说的借新债还旧债所吻合。

过往资料显示,2018年8月31日,融信中国宣布发行于2021年到期的额外1.5亿美元的优先票据,票面利率为8.25%。该笔额外美元票据将与此前融信中国分别于2018年2月1日、2月27日和7月12日发行的3.25亿美元、1亿美元、2.25亿美元于2021年到期的8.25%优先票据合并及构成单一系列。

对此,最新公告显示,于2019年2月8日,融信中国开始进行有关由美国境外旧票据的交换要约及同意征求。其提出,将以任何及全部未偿付旧票据交换新票据。于交换截止时间前有效呈交并获接纳进行交换的,每持有未偿付旧票据本金额1000美元的合资格持有人,将获得1000美元本金额的新票据、2.5美元现金等。

公告还指出,交换要约主要目的为管理公司部分现有优先债务的到期规模及延长其到期期限,以及为公司提供额外的财政灵活性。

事实上,随着人民币汇率不断下跌,以美元债为首的公司海外债券,因人民币贬值而成本不断提高。而且预计人民币贬值与其仍存,这意味着这些债券的成本还将持续上升。公开信息显示,融信中国最新的2亿美元债票息高达为11.5%。自身债券的利率高企和汇率波动将成为房企美元债的“双刃剑”。

巨震:功臣出走?先砍左膀再右臂

2018年11月,在融信任职了十四年之久的吴剑正式辞去执行总裁一职。自此,成立仅15年的融信就此失去了一位正值壮年的“老将”。同时,林峻岭因内部工作调整,已辞任融信中国执行董事一职。在二者双双辞任的同时,融信董事会同时宣布阮友直和张立新已获委任为执行董事。两员追随欧宗洪长达十几年的老将都已离开融信中国董事会,这一调整完全打破了融信完成100%超速增长的董事会格局。

2018年,融信还进行了组织变革,施行集团-事业部-城市公司的新三级管理架构,把“集团-区域公司-项目”三级管理架构改为了“集团–事业部–城市公司-项目”架构,将重要的核心区域公司变成事业部,并将周边区域并入了事业部,最终形成了“4+1”的事业部格局。所谓的4大事业部和1个区域公司具体包括:第一事业部包含福建和广东;第二事业部包含上海和江苏;第三事业部包含浙江、江西和湖南;第四事业部包含郑州、天津和太原;西南成都等成立区域公司。

从1200亿元的销售业绩来看,根据此前下分的目标,1200亿下分到各个事业部和区域公司,其目标构成情况为:第一事业部和第二事业部销售规模为200-300亿,第三事业部销售规模约400-500亿,第四事业部销售规模为50-100亿,最年轻的西南区域公司规模为10亿。可见,江浙仍是融信的主战场。

《界面》援引信源表示,“3.5级架构改革最终却使得组织架构复杂臃肿,沟通成本增高。”

融信之所以这么敢改,其最核心的原因是“公司一直以来真正的总裁就是老板欧宗洪本人。”根据《界面》援引消息人士透露,吴剑过去在融信承担的职责主要在生产方面,包括分管运营、工程、设计等,老板欧宗洪则是实质掌权者,负责战略、投融资、监督销售等。在股权方面,欧宗洪则通过家族信托持有融信中国64.05%的股权比例。